Calificación como actividad profesional del servicio prestado por el socio a su sociedad.

Índice

-

- Introducción y Planteamiento.

-

- Posibilidad 1: Calificar prestación de Servicios de Actitud Profesional.

-

- Posibilidad 2: Salir de la sección 2ª de las Tarifas de IAE.

-

- Posibilidad 3: Salir del RETA.

-

- Posibilidad 4: Dejar de ser socio (no participar en el capital de la entidad).

-

- Posibilidad 5: Retribución como Administrador.

-

- Objetivo.

-

- Agradecimientos.

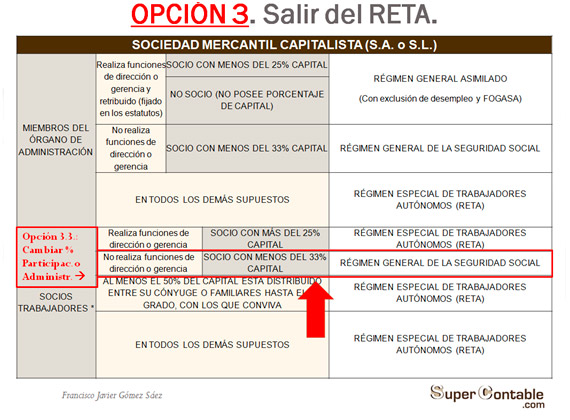

I. - Introducción y Planteamiento.

Es la Ley 26/2014, de 27 de noviembre, la que incorpora un nuevo párrafo al artículo 27 de la LIRPF con siguiente tenor:

"(…)

No obstante, tratándose de rendimientos obtenidos por el contribuyente procedentes de una entidad en cuyo capital participe derivados de la realización de actividades incluidas en la Sección Segunda de las Tarifas del Impuesto sobre Actividades Económicas, aprobadas por el Real Decreto Legislativo 1175/1990, de 28 de septiembre, tendrán esta consideración cuando el contribuyente esté incluido, a tal efecto, en el régimen especial de la Seguridad Social de los trabajadores por cuenta propia o autónomos (RETA), o en una mutualidad de previsión social que actúe como alternativa al citado régimen especial conforme a lo previsto en la disposición adicional decimoquinta de la Ley 30/1995, de 8 de noviembre, de ordenación y supervisión de los seguros privados”.

Consecuentemente, del literal de la norma se desprende que, a partir de 1 de Enero de 2015 (entrada en vigor de la modificación legislativa), serán calificados como rendimientos de actividades económicas (profesionales), los servicios prestados por contribuyentes que:

- Participen en el capital de entidades (Socios).

- Realicen actividades incluidas en la sección 2ª de las Tarifas del IAE (actividades profesionales de carácter general).

- Estén incluidos en el RETA o mutualidad alternativa.

Es evidente que este cambio normativo (que entendemos está insertado en una modificación tributaria global) responde a las prácticas que la Administración ya venía señalando en gran cantidad de consultas vinculantes de distinto calado y ámbito (a modo de ejemplo V1492-08, V0918-09, V2159-11, etc.), Sentencias del Tribunal Supremo y, por supuesto, la Nota 1/2012 de la Agencia Estatal de la Administración Tributaria (AEAT); si bien, desde nuestro punto de vista la redacción referida lo que hace es “acotar estrechamente” o “estrechar el cerco” (como ustedes prefieran) sobre los socios trabajadores de entidades a las cuales prestan servicios “profesionales” y que en la gran mayoría de casos, hasta la fecha estaban siendo considerados por estos socios/sociedades como rendimientos del trabajo y se documentaban con una nómina.

Realmente, entendemos que la situación se aclara en muchos términos ante la ambigüedad y casuística que implicaba la aplicación de la Nota 1/2012 de la AEAT.

Pues bien, a partir de aquí, se abren, desde nuestro punto de vista, básicamente dos caminos: El primero, que sería seguir el sentido de la norma y adecuar nuestra metodología de trabajo a la nueva redacción del artículo 27 LIRPF (actividad profesional), o un segundo camino que sería el de tomar medidas para salir de lo que nos permitimos denominar “ecuación Socio - Sección 2ª IAE - RETA”, en busca de seguir calificando los rendimientos obtenidos como de rendimientos del trabajo.

Algunas de las opciones presentadas a continuación y que fueron presentadas en la Charla-Coloquio de AFTCM, pueden resultar incluso “algo forzadas” en pro de seguir calificando los rendimientos como procedentes del trabajo personal, pero era el objetivo de la misma, es decir, plantear diferentes posibilidades ante un cambio normativo que realmente está bastante definido. Además, se ha constatado que un determinado sector de profesionales están en esta línea de actuación y dependerá de las circunstancias de cada entidad, su estructura de capital, sus objetivos, el posible ahorro o coste económico, los que determinarán la mejor opción para cada socio-profesional.

Volver al Índice

Así, una primera vía sería la primera opción presentada:

II. - OPCIÓN 1.- Calificar prestación de Servicios de ACTIVIDAD PROFESIONAL.

Sería la opción que sigue el sentido de la norma (art. 27 LIRPF) y de una forma telegráfica supondría:

-

A. Obligaciones formales:

-

Alta en el epígrafe de la sección 2ª de las Tarifas de IAE (si no se estaba ya dado de alta) que corresponda con la correspondiente declaración censal (modelo 036 o 037)

-

Sustituir el recibo de salario por facturas periódicas.

-

Libro de facturas recibidas, facturas expedidas, bienes de inversión, etc.

-

B. Impuesto sobre el Valor Añadido:

-

Las facturas emitidas periódicamente y que retribuyan los servicios prestados a la sociedad, en principio habrán de repercutir IVA (con excepción de aquellos servicios que pudieran estar exentos por la normativa del impuesto), lo que evidentemente implica nuevas obligaciones para el socio-profesional, como son la presentación periódica de los modelos de la AEAT de este impuesto (modelo 303, modelo 390, otros)

-

C. Impuesto sobre la Renta de las Personas Físicas:

-

Retención en las facturas. Las facturas emitidas habrán de incorporar la retención aplicable a los profesionales (19% en 2015; 18% en 2016 y 15% cuando el volumen de rendimientos íntegros de tales actividades correspondiente al ejercicio inmediato anterior sea inferior a 15.000 euros y represente más del 75 por ciento de la suma de los rendimientos íntegros de actividades económicas y del trabajo obtenidos por el contribuyente en dicho ejercicio)

-

Obligación de pagos fraccionados periódicos (modelo 130 de la AEAT), si bien es cierto que las facturas de profesionales estarán sujetas a retención y de acuerdo al artículo 109.2 del RIRPF “los contribuyentes que desarrollen actividades profesionales no estarán obligados a efectuar pago fraccionado en relación con las mismas si, en el año natural anterior, al menos el 70 por ciento de los ingresos de la actividad fueron objeto de retención o ingreso a cuenta”.

-

D. Impuesto sobre Sociedades:

-

Consideración de estos rendimientos como operaciones vinculadas con todo lo que ello implica y que resulta materialmente imposible reflejar en este simple comentario.

-

Interconexión Ingresos-Gastos entre Socio-Sociedad.

Nuestra consideración sobre esta opción no resulta tan “dramática” como hemos podido testear entre muchos de nuestros clientes y lectores. Es cierto que el legislador ha tomado determinadas precauciones para que los posibles beneficios de calificar los rendimientos como de actividad profesional casi desaparezcan pero algunas reflexiones podrían ser:

-

Incrementamos trabajo de gestión al tener que liquidar impuestos (“a priori” solamente el IVA), algo que no realizábamos cuando teníamos una nómina o recibo de salario.

-

No debería existir una diferencia de tributación significativa entre la consideración de renta del trabajo y de actividad profesional y de existirla nos beneficiaria. El hecho de eliminar o limitar, en la determinación del régimen de estimación directa simplificada, el porcentaje del 5% de “provisiones y gastos de difícil justificación” por unos gastos, por un gasto anual máximo de 2.000 euros (al igual que se ha hecho con los rendimientos del trabajo), elimina este posible beneficio, si bien es cierto, que aquellos socios-profesionales “obligados” a calificar a partir de 1 de enero de 2015 sus rendimientos como de actividades económicas (profesionales) y que al mismo tiempo perciban otro tipo de rentas del trabajo (porqué no en el ejercicio del cargo de administrador) podrán imputar hasta 2.000 euros de gasto en la determinación de cada uno de estos tipos de rendimiento (pues no hemos encontrado incompatibilidad alguna entre ambos).

-

En función de la retribución que cada socio-profesional tenga por los servicios prestados a “su” sociedad, el porcentaje de retención puede ser un “alivio” en la tesorería de la empresa (un tipo de retención del 18% puede ser inferior al que venía aplicándose en el recibo del salario de acuerdo a su determinación como rendimiento del trabajo), o al contrario.

-

La posibilidad de imputar gastos para la determinación del rendimiento de actividades profesionales, que si bien dependerá de las posibilidades de cada contribuyente (socio y sociedad) y “si no lo paga la empresa lo paga el socio y al final resulta lo mismo”, no es menos cierto, que “abre el abanico de posibilidades” del contribuyente a la hora de determinar el resultado o rendimiento de la sociedad y del propio socio, pudiendo actuar en algunos casos en “pro de su interés”.

-

La posibilidad de facturar no solamente a la sociedad de la que uno es participe, sino como persona física profesional, a otros “clientes”.

-

Más y mejores opiniones…

Volver al Índice

A partir de aquí se abre lo que hemos considerado “segundo camino o vía”, o dicho de otra forma, optar por “tocar” la ecuación “Socio - Sección 2ª IAE - RETA” para que no se cumpla la misma y seguir clasificando los rendimientos obtenidos como del trabajo dependiente. Así:

III. - OPCIÓN 2.- Salir de la SECCIÓN 2ª de las TARIFAS DE IAE.

No resulta obligatorio, para estar incluido en la sección 2ª de las Tarifas de IAE disponer de Título o Colegiación alguna. La propia consulta vinculante V1578-14, establece:

“(…) Desde la óptica del Impuesto sobre Actividades Económicas es profesional quien actuando por cuenta propia, conforme al artículo 78.1 TRLRHL, desarrolla personalmente la actividad de que se trate; se considera que una persona física desarrolla una actividad empresarial, a efectos del Impuesto, cuando ésta se ejerza no como una manifestación de la capacidad personal del individuo, sino como consecuencia de la puesta al servicio de la actividad de una organización empresarial, desvinculada formalmente de la personalidad profesional intrínseca del ejerciente (…)”.

Podríamos hablar entonces si nos permiten calificarlo así de “Capacidad intelectual o Habilidades del individuo”.

Podría ser un consejo a seguir, como guía de actuación realizar los siguientes pasos:

-

Catalogar los servicios que presta el socio a la sociedad.

-

Verificar los epígrafes de la sección 2ª que pudieran resultar aplicables a la actividad prestada por el socio a la sociedad si la considerásemos ejercida por una persona física, para constatar su posible inclusión.

-

Determinar la obligatoriedad de la inclusión en esta sección 2ª.

En este apartado, concluimos con dos observaciones básicas:

-

Entendemos que el sentido de la norma va dirigido al profesional, que está claramente tipificado en los epígrafes de la Sección 2ª de las Tarifas del Impuesto, y que venga dado por el ejercicio de una profesión liberal que normalmente estará respaldada por un determinado nivel de formación; el sentido común y el objeto de la norma, nos hace pensar que no habrá que extender esta calificación a la generalidad de todas las profesiones.

-

Entendemos que la obligatoriedad de estar incluido en esta sección 2ª del Impuesto sobre Actividades Económicas a la que hacíamos mención en la primera observación, debería ser objeto de aclaración por la propia Administración Tributaria, para determinados perfiles de socios-trabajadores que pudieran resultar “dudosos” o tener una mayor dificultad en su calificación de “profesional” a efectos de la sección 2ª de las Tarifas, típico ejemplo de personas que no han hecho más que “buscar un puesto de trabajo” pues son conocedores de un oficio, creando una sociedad mercantil en un época en que las implicaciones no eran las que nos estamos encontrando en la actualidad (ejemplo: albañiles, camareros, carpinteros, etc.).

Volver al Índice

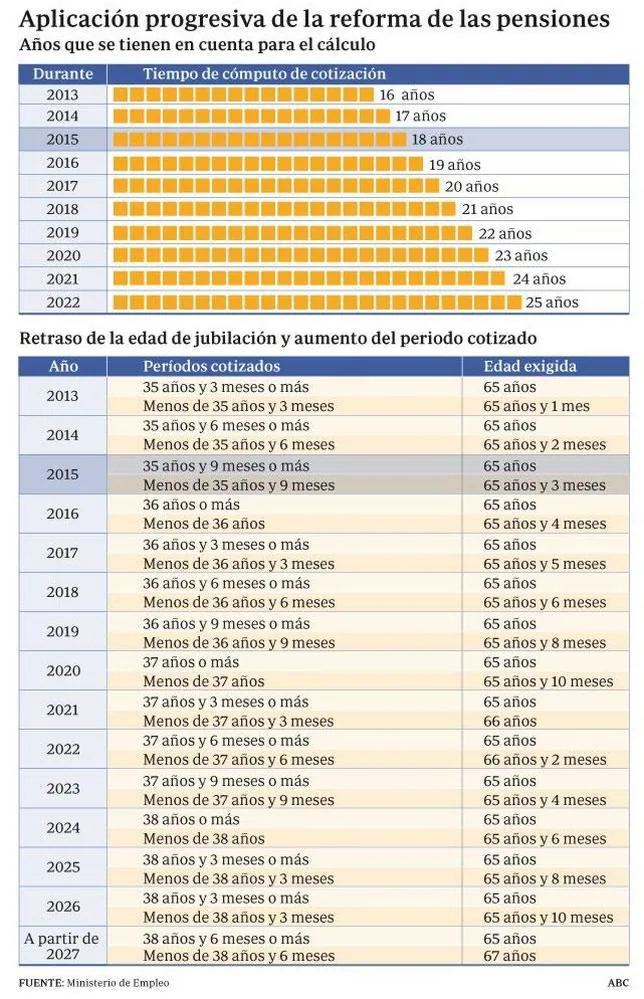

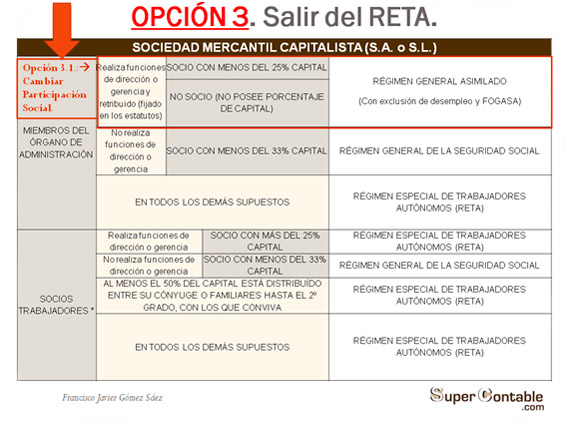

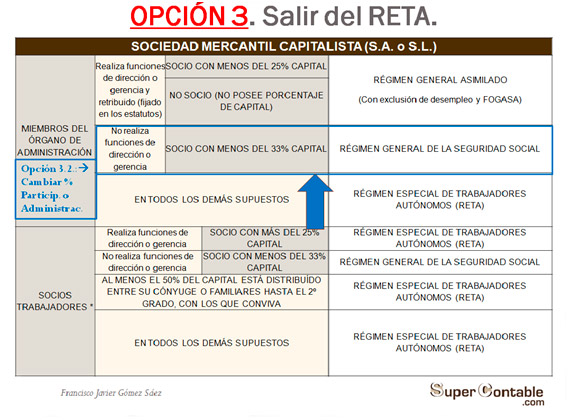

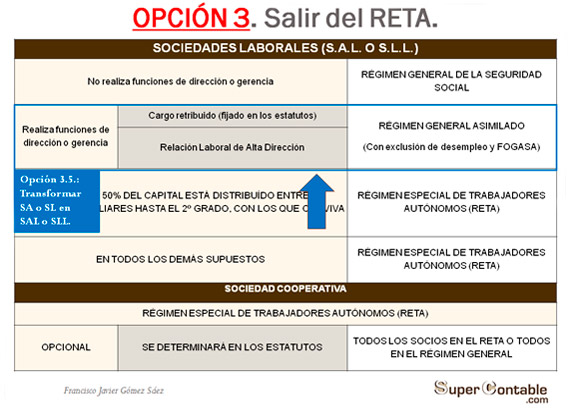

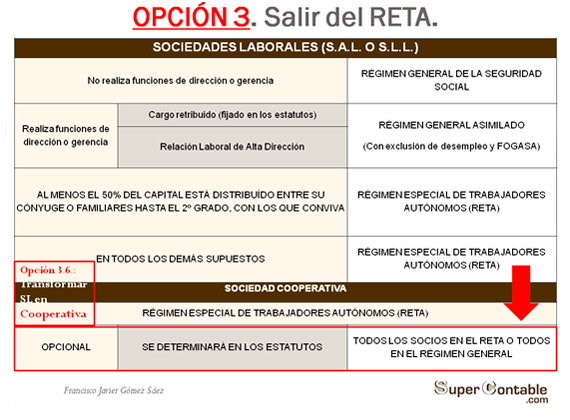

IV. - OPCIÓN 3.- Salir del RETA.

Por no extender el comentario hasta el aburrimiento de nuestros lectores, intentaremos explicar las opciones para “romper la ecuación” referida con un esquema básico, obtenido a partir de la disposición adicional 27 del RDL de la Ley General de la Seguridad Social, que establece:

“(…) 1. Estarán obligatoriamente incluidos en el RETA quienes ejerzan las funciones de dirección y gerencia que conlleva el desempeño del cargo de consejero o administrador, o presten otros servicios para una sociedad mercantil capitalista, a título lucrativo y de forma habitual, personal y directa, siempre que posean el control efectivo, directo o indirecto, de aquélla. Se entenderá, en todo caso, que se produce tal circunstancia, cuando las acciones o participaciones del trabajador supongan, al menos, la mitad del capital social.

Se presumirá, salvo prueba en contrario, que el trabajador posee el control efectivo de la sociedad cuando concurran algunas de las siguientes circunstancias:

-

Que, al menos, la mitad del capital de la sociedad para la que preste sus servicios esté distribuido entre socios, con los que conviva, y a quienes se encuentre unido por vínculo conyugal o de parentesco por consanguinidad, afinidad o adopción, hasta el segundo grado.

-

Que su participación en el capital social sea igual o superior a la tercera parte del mismo.

-

Que su participación en el capital social sea igual o superior a la cuarta parte del mismo, si tiene atribuidas funciones de dirección y gerencia de la sociedad. En los supuestos en que no concurran las circunstancias anteriores, la Administración podrá demostrar…”.

Así, podríamos resumir las opciones para NO ESTAR EN RETA (siempre teniendo en consideración las circunstancias de cada contribuyente), y consecuentemente calificar los rendimientos obtenidos por el socio-trabajador como rendimientos del trabajo.

Cambiar participación social del miembro del órgano de administración de la sociedad para realizar funciones directivas sin ser socio o siéndolo con menos del 25% de participación à Implicaría estar afiliado a la Seguridad Social en el Régimen Asimilado, con exclusión del derecho a desempleo y FOGASA.

Cambiar estructura de participaciones sociales para que el socio-trabajador o miembro del órgano de administración tenga menos del 33% del capital siempre y cuando no tenga encomendadas funciones de dirección o gerencia à Implicaría estar afiliado a la Seguridad Social en el Régimen General, con derecho a desempleo y FOGASA.

Cambiar estructura de participaciones sociales para que el socio-trabajador tenga menos del 33% del capital siempre y cuando no tenga encomendadas funciones de dirección o gerencia à Implicaría estar afiliado a la Seguridad Social en el Régimen General, con derecho a desempleo y FOGASA.

Transformar o crear en/una Sociedad LABORAL sin funciones de dirección e inclusión en Régimen General. - Implicaría estar afiliado a la Seguridad Social en el Régimen General, con derecho a desempleo y FOGASA.

Transformar o crear en/una Sociedad Laboral con funciones directivas o gerencia a incluir a los socios en el Régimen Asimilado. - Implicaría estar afiliado a la Seguridad Social en el Régimen Asimilado, con exclusión del derecho a desempleo y FOGASA.

Transformar la sociedad mercantil capitalista en una Sociedad en Cooperativa Trabajo Asociado. Habríamos de fijar en los Estatutos sociales que todos los Socios optan por Régimen General y habrían de existir un mínimo de 3 socios (en algunas CC.AA con competencia exclusiva en materia de cooperativas se permite la constitución de cooperativas de trabajo asociado con un mínimo de 2 socios – “Microempresas Cooperativas” como por ejemplo en Castilla la Mancha). Realmente el fundamento de la cooperativa puede recoger el “sentido” de la creación de muchas sociedades de responsabilidad limitada en nuestro territorio, la puesta en común de un trabajo para su desarrollo entre personas que necesitan un puesto de trabajo.

Será en www.supercontable.com donde desarrollemos en mayor medida las implicaciones, beneficios o distinciones que tienen este tipo de entidades y pueden hacer “decantar” la decisión para su transformación/constitución.

Evidentemente en entidades de nueva creación la puesta en práctica de estas opciones resulta mucho más sencilla pues no requiere transformaciones y las propias obligaciones formales para la constitución, escrituras, notarios, registros, altas ante las administraciones, etc. se pueden realizar de acuerdo a los objetivos pretendidos.

Volver al Índice

V. - OPCIÓN 4.- Dejar de ser SOCIO (no participar en el capital de la entidad).

Resulta la primera premisa establecida en la referida redacción del artículo 27 y tal vez la más sencilla de “trabajar” si queremos evitar que nuestros rendimientos se califiquen como de actividades profesionales.

¿Y en manos de quién dejamos la empresa? “Cada uno en su casa sabe…”. ¿en manos de un familiar, cónyuge por ejemplo? … “Puede ser peor el remedio que la enfermedad” en algunos casos…

Evidentemente podemos dejar la participación en la sociedad y ser retribuidos como administradores con funciones directivas, contrato de alta dirección, y que nuestros rendimientos sean calificados como del trabajo dependiente.

De la interpretación que desde aquí hacemos de la norma, aún cuando nuestro cónyuge (“o socios, con los que conviva, y a quienes se encuentre unido por vínculo conyugal o de parentesco por consanguinidad, afinidad o adopción, hasta el segundo grado”), posean al menos la mitad del capital, este hecho solamente nos obligaría a estar incluidos en la seguridad social en el RETA, pero seguiría sin cumplirse el requisito establecido en el artículo 27 de la LIRPF de participar en el capital de la entidad…, ¿o sí?

En una sociedad de gananciales, entendemos que la AEAT diría que si nuestro cónyuge posee el 100% de las acciones, adquiridas después del matrimonio, etc., etc., el 50% es nuestro luego nos consideraría socio, pero,…, ¿si el matrimonio está reglado por el régimen de separación de bienes?...”Las acciones son de mi cónyuge y no mías, luego yo no participo en el capital”. Esto evidentemente ya entendemos estaría acorde a norma.

Volver al Índice

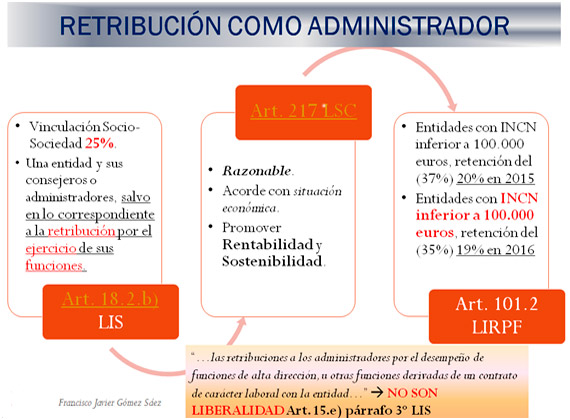

VI. - OPCIÓN 5.- Retribución como Administrador.

La normativa tributaria que ha sido y está siendo modificada en este final de 2014 es prácticamente toda la existente y en este sentido, combinado las modificaciones que hacen referencia a la retribución de los administradores, podríamos “forzar” una nueva opción, con la siguiente relación:

Así, extractamos:

-

Impuesto sobre Sociedades.- De la nueva Ley 27/2014 el Impuesto sobre Sociedades (LIS), en concreto de su artículo 18.2.B), obtenemos cierta flexibilización de la consideración de operación vinculada entre Socio-Sociedad:

-

Se considerará como tal a partir de un porcentaje de participación del 25% (hasta 2014 era un 5%).

-

No se considerará operación vinculada la relación entra una entidad y sus consejeros o administradores en lo que corresponda a la retribución por el ejercicio de sus funciones como tales.

Al mismo tiempo, el artículo 15.e) 3er párrafo establece expresamente la NO consideración de liberalidad a “…las retribuciones de los administradores por el desempeño de funciones de alta dirección, u otras funciones derivadas de un contrato de carácter laboral con la entidad…”.

De aquí, obtenemos que estas operaciones, en los términos establecidos, no han de ser valoradas a valor de mercado y no exigirán de las obligaciones formales y documentales establecidas para éstas.

-

Ley de Sociedades de Capital.- Son los artículos 217, 218 y 219, que hablan de la remuneración de los administradores, los modificados para establecer la gratuidad del cargo de administrador, “a menos que los estatutos sociales establezcan lo contrario determinando el sistema de remuneración”, de acuerdo a unos conceptos retributivos reglados:

- Una asignación fija.

- Dietas de asistencia.

- Participación en beneficios.

- Retribución variable con indicadores o parámetros generales de referencia.

- Remuneración en acciones o vinculada a su evolución.

- Indemnizaciones por cese, siempre y cuando el cese no estuviese motivado por el incumplimiento de las funciones de administrador.

- Los sistemas de ahorro o previsión que se consideren oportunos.

Debiendo ser aprobado su importe por la junta general y permaneciendo vigente (sin necesidad de aprobación anual en Junta) en tanto no se apruebe su modificación.

Al no considerar vinculación, desaparece la valoración de mercado existente hasta la fecha, estableciéndose para la fijación de su importe unos criterios de proporción razonable con la importancia de la sociedad, la situación económica que tuviera en cada momento y los estándares de mercado de empresas comparables, buscando promover la rentabilidad y sostenibilidad a largo plazo de la sociedad e incorporar las cautelas necesarias para evitar la asunción excesiva de riesgos y la recompensa de resultados desfavorables.

-

Impuesto sobre la Renta de las Personas Físicas (IRPF).- Las retenciones para los administradores de la sociedad son minoradas según la modificación del artículo 101.2 de la LIRPF, de forma que uno de los obstáculos existentes a la hora de imputar este tipo de rendimientos (42% de retención sobre estas remuneraciones), se ha minorado a un 37% para 2015 y 35% para 2016 y, sobre todo, para entidades cuyo importe neto de la cifra de negocios no supere los 100.000 euros, quedando estos porcentajes en el 20% para 2015 y 19% para 2016.

Pues bien, habrá entidades en las que la retribución establecida pueda fijarse únicamente por estas funciones directivas y/o de administración y serían calificadas como de rendimientos del trabajo, si es que “no se prestan o quieren prestar” otro tipo de servicios a la entidad; además a un tipo de retención de un 19% en el caso presentado (cifra INCN inferior a 100.000 euros.

Como REFLEXIÓN FINAL, “ahondar” en lo comentado a lo largo de todo el comentario, es decir, la calificación como actividad profesional de los servicios prestados por un socio a su empresa, no tiene porque ser considerado (desde nuestra óptica) como un gran problema con carácter general, aunque es cierto que tendrá incidencia en muchos casos negativa, (por ejemplo en socios con actividades en distintos regímenes de determinación del rendimiento en IRPF que se verán obligados a salir del régimen de estimación objetiva “módulos” para que todas las actividades que realicen tributen en el mismo régimen) según el perfil de la entidad y socio.

Volver al Índice

VII. - Objetivo del Comentario.

Una vez relacionado lo significativo, finalizar haciendo ver a nuestros lectores que el objetivo del presente comentario es “extraer los hechos más significativos” de lo acontecido en la Charla-Coloquio del 19 de diciembre de 2014, en Ciudad Real y trasladar algunas de las reflexiones realizadas en ella a todos nuestros lectores, clientes, asociados,…, a fin de compartir las mismas e intentar aclarar y establecer unas posibles guías de actuación ante la problemática planteada, en un intento de, en la medida de las posibilidades existentes, poder aplicar las opciones planteadas en las distintas situaciones que podamos encontrar, perfiles de empresas con las que trabajamos, objetivos de los distintos contribuyentes, etc.; el período de reflexión ha sido limitado, condicionado por las fechas, la inminente aplicación de la norma y será el devenir de los acontecimientos, el posicionamiento de la Administración Tributaria, Tribunales y reputados expertos en la materia, el que finalmente determine si todas, algunas o ninguna de las opciones planteadas pueden dar lugar a líneas de actuación trasladables al conjunto de los contribuyentes.